事件背景:Metaplanet的战略转型与市场反应

2025年3月21日,日本比特币投资公司Metaplanet宣布任命美国前总统唐纳德·特朗普之子埃里克·特朗普(Eric Trump)为新成立的战略顾问委员会首位成员。消息公布后,Metaplanet股价在东京证券交易所开盘80分钟内飙升17.8%,达到4,730日元(约31.74美元),反映出市场对“政治资源+加密货币”模式的强烈兴趣。

Metaplanet前身为日本酒店运营商Red Planet Japan,2024年因子公司破产后转型为比特币投资公司。目前其比特币持仓量达3,050枚(价值约41亿美元),位列全球企业持仓第12位,并计划在2025年底前将持仓量提升至10,000枚,目标成为“亚洲的MicroStrategy”。此次任命埃里克,被视为Metaplanet加速比特币企业化战略的关键一步。

战略动因:政治资源与比特币经济融合

埃里克·特朗普的加入,不仅因其在商业、房地产领域的经验,更因其背后的政治资源与加密货币政策影响力。埃里克是比特币的公开支持者,曾在2024年阿布扎比比特币峰会上预测比特币价格将突破100万美元,并提出“美国应成为加密货币创新中心”的愿景。其父唐纳德·特朗普在2024年竞选期间提出“比特币战略储备”计划,暗示未来可能推动联邦层面的加密货币友好政策。

Metaplanet的战略意图明确:

- 政策协同:通过埃里克获取特朗普家族的政治网络,为潜在政策红利铺路。若特朗普政府推进比特币相关立法(如稳定币法案或税收优惠),Metaplanet可能成为首批受益者。

- 市场扩张:埃里克的全球影响力有助于Metaplanet拓展欧美市场,吸引传统金融机构与主权基金关注比特币资产配置。

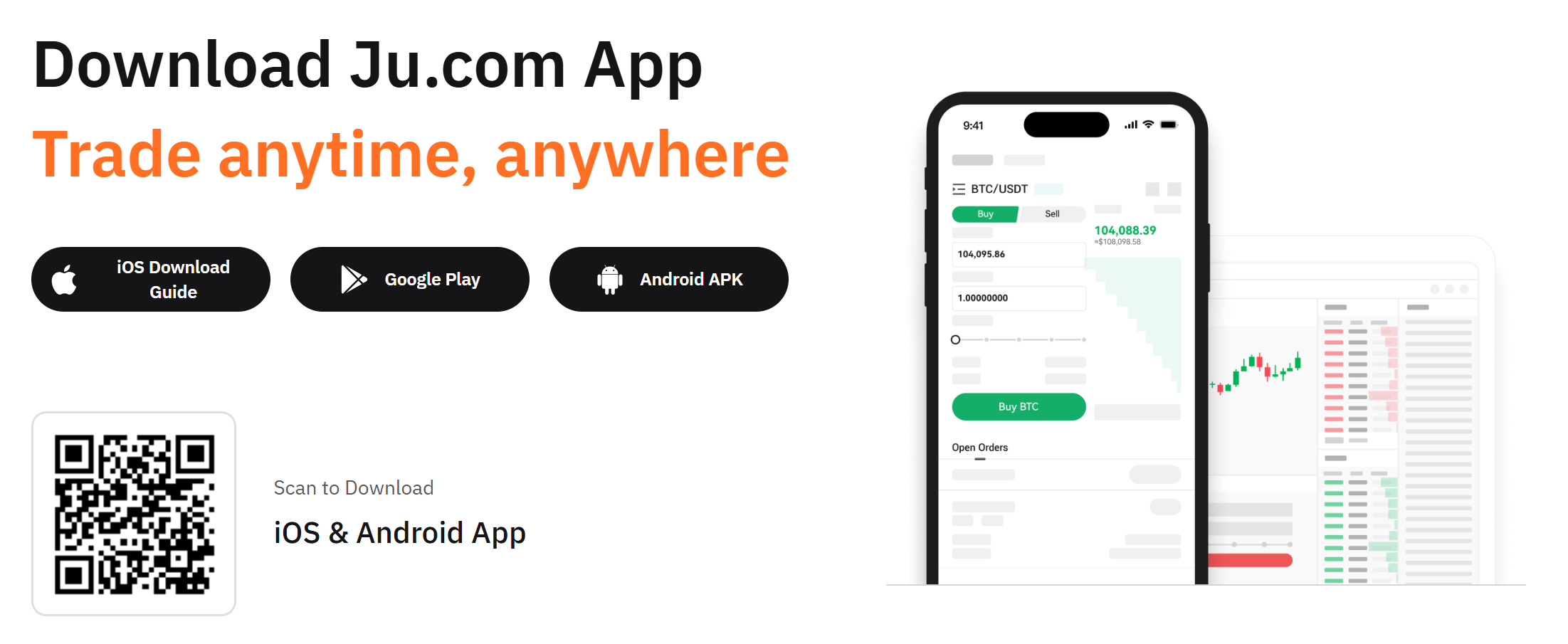

Metaplanet还计划开发比特币质押借贷产品,并与去中心化金融(DeFi)协议合作,提升持仓资产的流动性利用率,例如通过JuCoin实现多链资产互通。

市场影响:短期提振与长期行业效应

短期市场反应:

股价与币价联动,Metaplanet股价上涨17.8%,比特币价格短暂突破84,000美元,显示市场对政治资源赋能加密货币的乐观预期。

行业竞争升级,MicroStrategy等企业可能加速增持比特币以保持领先地位,引发新一轮“企业囤币竞赛”。

长期行业效应:

企业比特币持仓主流化,Metaplanet的激进策略可能推动更多上市公司将比特币纳入资产负债表,作为抗通胀工具与战略储备资产。

监管博弈加剧,美国SEC已对Metaplanet的比特币持仓信息披露展开调查,日本金融厅(FSA)也可能加强合规要求,企业需平衡创新与合规风险。

地缘政治延伸,若特朗普政府推动“比特币战略储备”,亚洲国家(如日本、新加坡)可能效仿,将比特币纳入主权基金配置范畴。

潜在风险:价格波动与政治不确定性

尽管前景广阔,Metaplanet的战略仍面临多重挑战:

- 比特币价格波动:Metaplanet持仓成本约83,107美元/枚,若比特币跌破7.6万美元(2025年3月曾触及),公司将面临巨额浮亏,影响股价稳定性。

- 政治关联的双刃剑:特朗普家族政策可能随选举周期变化,若2026年美国中期选举后政策转向,Metaplanet的战略可持续性将受考验。

- 技术安全与合规:比特币质押等创新产品需应对智能合约漏洞风险。

未来展望:企业化路径与行业范式转变

Metaplanet的下一步行动可能围绕战略委员会扩容,计划吸纳更多全球领袖(如传统金融巨头或Web3创始人),构建跨领域资源网络,推动比特币从“投资标的”向“企业核心资产”转型。以及技术融合与合规创新,探索比特币在跨境支付、供应链金融等场景的实用化,同时通过监管沙盒测试新型金融产品,例如代币化企业债券。

这一事件不仅是企业战略升级,更是加密货币与传统政治经济体系深度融合的标志。其成败将验证两大命题:比特币能否突破“投机资产”标签成为主流价值存储工具,以及政治资源是否能为Web3公司构建可持续护城河。